TEXTO EDUARDO SÁNCHEZ DELGADO, DIRECTOR

CORPORATIVO ACTUARIAL DE MAPFRE | FOTOGRAFÍA ISTOCK

Uno de los cambios más relevantes que han surgido en el seguro desde el inicio de la pandemia ha sido la utilización de internet para informarse, comparar precios y comprar, algo que se ha incrementado sustancialmente no sólo en seguros sino en todos los sectores, especialmente durante los periodos de confinamiento estricto en los que no existía la posibilidad de hacer compras presenciales. Unido a esto, los clientes han utilizado más los canales online para la gestión de los servicios que otorgan las pólizas. La pandemia ha traído aparejada por tanto una aceleración del proceso de digitalización del seguro que paulatinamente se ha venido produciendo durante los últimos años.

El seguro ofrece a la sociedad valores donde conceptos como protección, seguridad y salud son muy valorados en unas circunstancias tan dramáticas como la que nos ha tocado vivir. Desde la perspectiva de los clientes, esa protección y búsqueda de seguridad se ha concretado de modo desigual en función de las necesidades de aseguramiento provocadas por la pandemia. En ese sentido se ha producido un incremento en la venta de algunas modalidades de seguros, como los de salud o los de decesos.

La pandemia ha traído una aceleración del proceso de digitalización del seguro que paulatinamente se ha venido produciendo durante los últimos años

La salud se ha convertido en una prioridad

El seguro de decesos ha mantenido valores positivos de crecimiento en el 2020 con respecto a las cifras del ejercicio precedente

En lo que respecta al seguro de decesos, en el año 2020 se han mantenido las cifras positivas de crecimiento con respecto a los valores de emisión del ejercicio precedente en aquellos mercados en los que se comercializa esta modalidad. En el caso de otros seguros como autos u hogar no ha habido cambios sustanciales en los volúmenes de contratación, pero sí una moderada reducción de precios como consecuencia de la traslación de la reducción de siniestralidad a los tomadores de seguro.

Adicionalmente, la movilidad ha sido uno de los factores que más se ha limitado por la covid con una disminución muy relevante de los viajes. Los clientes han demandado opciones aseguradoras que les protejan frente a las consecuencias económicas de las cancelaciones o las restricciones a viajar. Algo análogo ha ocurrido con los seguros de cancelación de eventos donde se ha incrementado sustancialmente el interés por su suscripción.

Una vez identificados los principales cambios producidos en los hábitos de consumo de los clientes en la suscripción de seguros por la pandemia cabe hacerse la pregunta del millón. ¿Van a consolidarse, acentuarse o reducirse estos cambios en los patrones de comportamiento frente al seguro en el medio y largo plazo?

La respuesta, tal y como se anticipa en la sentencia que abre este artículo no es sencilla y está llena de incertidumbres. Para contestarla se podrían señalar algunas tendencias que podrían mantenerse en el medio y largo plazo. La consolidación de la nueva normalidad traerá algunas oportunidades para la comercialización de nuevos productos como consecuencia de los cambios en nuestros hábitos de vida. Uno de ellos es la normalización del trabajo en remoto. Esta nueva forma de trabajo a distancia abrirá nuevas oportunidades en algunas modalidades como los seguros cibernéticos.

La digitalización es otra de las tendencias que parece que se consolidarán. Más allá de las situaciones excepcionales de confinamiento que provocaron un incremento muy sustancial de las compras online en esos periodos, parece que, poco a poco, se incrementarán las ventas a través de este canal con respecto a las situaciones de prepandemia. No obstante, parece que en la contratación, no sólo se tendrá en cuenta lo digital sino que será muy valorado también el asesoramiento en la suscripción. Como consecuencia de estos dos efectos se podría consolidar la llamada revolución phygital (concepto anglosajón referido a la fusión entre lo físico y lo digital).

El papel del sector público seguirá siendo muy relevante para satisfacer las necesidades de los ciudadanos, pero, dados los altos niveles de endeudamiento de los gobiernos, probablemente se abran nuevas posibilidades de seguros que complementen las coberturas públicas a través de seguros de salud o ahorro para poblaciones más envejecidas.

Los avances tecnológicos y la sostenibilidad modificarán el parque automovilístico, lo que, unido a los cambios en la movilidad de las personas a través de opciones como la utilización del vehículo compartido, modificarán poco a poco el catálogo de productos de las aseguradoras relacionados con los seguros de automóviles.

El cambio climático creará una nueva demanda de seguros que deberán satisfacer la exigencia de los consumidores hacia una categoría de productos más ecológicos y sostenibles que generen inversiones socialmente responsables. Adicionalmente, será necesario dar respuesta a la necesidad de productos que protejan frente a las consecuencias en los bienes y las personas que resulten de los desastres derivados del cambio climático.

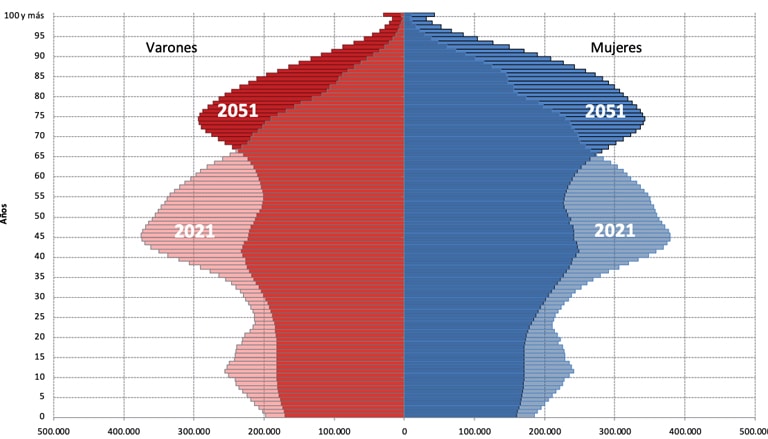

Una visión alternativa para entender el comportamiento futuro del consumo de seguros consiste en analizar la evolución de las cohortes etarias a lo largo del tiempo, dado que las necesidades de aseguramiento y el modo en que se accede a esos seguros cambiarán conforme evolucionen las generaciones que componen la pirámide poblacional. Así, en la actualidad la pirámide de población se puede representar a través de los siguientes grupos etarios:

- Generación silenciosa. Comprenden las personas nacidas entre 1930 y 1948.

- Generación del baby-boom. Son los nacidos entre 1949 y 1968.

- Generación X, nacidos entre 1969 y 1980.

- Generación Y, o millennials, nacidos entre 1981 y 1993.

- Generación Z, nacidos entre 1994 y 2010.

- Generación alfa, nacidos con posterioridad a 2011.

Evolución de pirámides de población en España. Años 2021 y 2051

Fuente: Elaboración propia a partir de las proyecciones a largo plazo del INE.

Entre estos grupos tendrán un papel decisivo en la compra de seguros en los próximos años los millennials y los pertenecientes a generaciones posteriores.

Como se puede observar en el gráfico de arriba, el envejecimiento de la pirámide de población y la mortalidad de las cohortes hará que las generaciones de millennials, y posteriores, pasarán de representar el 43 % en el año 2021 a más de un 71 % en el 2051. Estos grupos incrementarán su poder adquisitivo sustancialmente durante los próximos años por lo que la oferta aseguradora debería gravitar sobre la forma en que consume esta población. Estas generaciones se caracterizan por ser nativos digitales, ya que son los primeros que han convivido con internet y teléfonos móviles desde que nacieron. Algunas características adicionales que definen el modo de vida de los millennials son el diferimiento de importantes decisiones de vida como el casarse, tener hijos o adquirir una vivienda. Se caracterizan también por una educación superior a la de otras generaciones y su nivel elevado de conocimiento de la tecnología.

Existen dudas entre distintos estudios sobre si el diferente comportamiento frente a la compra de seguros de estas cohortes poblacionales es sólo temporal, hasta que se produzcan momentos relevantes como el casarse o adquirir una vivienda, y que por lo tanto sólo se está produciendo un retraso en seguir los hábitos de compra de las otras cohortes anteriores o si, por el contrario, es un cambio definitivo. Desafortunadamente sólo el tiempo nos sacará de la incertidumbre sobre posibles modificaciones en el aseguramiento futuro de estas generaciones. Mientras tanto, como aseguradores, continuamos dando respuesta a nuestros clientes en este entorno de incertidumbre.